Smart metode finner beste forbrukslån – Din egen Best i test-liste

Denne guiden lærer deg å vurdere og sammenligne forbrukslån på egenhånd. Vår metode gir deg alt du trenger for å få et forbrukslån med så lav rente som mulig.

- Guiden lærer deg å lage et budsjett som gir deg trygghet i låneprosessen.

- Du lærer å sammenligne ulike lånetilbud for å finne det beste forbrukslånet.

- Guiden forteller deg hvorfor det er både mulig og smart å sende flere lånesøknader.

- Billigst er ikke alltid best. Du lærer hva et bra lån er.

Lær å sammenligne forbrukslån på egenhånd

Et forbrukslån kan gjøre store innhugg i lommeboka. Velger du «feil» lån, kan ekstrakostnaden bli unødvendig stor.

Det er mange banker som tilbyr lån uten sikkerhet. De putter ulik rente på identiske lånebeløp. Passer du ikke på, kan du få et lån som koster deg mange tusen kroner mer i året sammenlignet med billigere tilbud.

Låner du, for eksempel, 75.000 kroner over 2 år varierer de månedlige lånekostnadene fra 3.417 kroner til 4.062 kroner hos den billigste og dyreste banken.

Vår guide lærer deg den beste metoden for å sammenligne ulike bankers forbrukslån. Du trenger ikke noen spesielle forkunnskaper. Det holder at du er villig til å lære og at du setter av litt tid.

I tillegg er det lurt å kunne bruke regneark, slik som Microsoft Excel eller Googles Regneark.

Forberedelser

Litt forberedelse er første steg på veien mot å bli en ekspert på sammenligning av forbrukslån.

Det er to ting du bør gjøre før vi går videre:

- Lag en oversikt over egen økonomi og lånebehov.

- Sett opp en liste med banker og utlånere du vil sammenligne.

Din økonomi og ditt lånebehov

Før du tar opp lån, bør du vite hvor stort lån du kan håndtere.

Et budsjett er det beste verktøyet for dette. Det hjelper deg med å finne ut hvor mange penger du har til overs hver måned når alle utgiftene dine er betalt.

Det er fra dette overskuddet du skal hente pengene du skal betale avdrag og rente med.

Et budsjett er enkelt sagt en oversikt over pengene som kommer inn og forsvinner hver måned. Slik som dette:

- Før opp alle utgiftene.

- Før opp alle inntektene.

- Finn ut hva som er til overs.

Det er lettere å lage et budsjett med regneark, men det går fint med penn og papir også.

Sparebank 1 har en detaljert guide som lærer deg å lage budsjett. DNB har en egen budsjettgenerator på nettet som du kan bruke også.

Hva er lånebehovet ditt?

Lånebehovet ditt bør bestemme hvor stort forbrukslån du skal søke om.

Det bør også være en sammenheng mellom lånets størrelse og overskuddet i budsjettet ditt. Lånet må ikke være større enn at du har nok penger til å betale de månedlige lånekostnadene.

Aller helst bør det være godt med penger til overs etter at låneutgiftene er betalt også.

Å låne mer penger enn nødvendig er enn lånefelle mange har gått i før deg. Du kan lese mer om denne og andre fallgruver her: Hvordan unngå lånefeller?

Lag en liste med potensielle utlånere

Etter at du har kontroll på egen økonomi, kan du lage listen med banker du kan tenke deg å sende lånesøknaden til.

Du kan starte med å se på bankene og utlånerne vi har vurdert på Kredittium.no. Du kan også benytte denne oversikten:

Norges største og mest populære utlånere av forbrukslån

| Avida Finans | Bank Norwegian | DNB |

| Eika-bankene | Express Bank | Facit Bank |

| Himla Banktjenester | Ikano Bank | Instabank |

| Lea Bank | Morrow Bank | Nordax Bank |

| Northmill Bank | re:member | Resurs Bank |

| Santander | Sbanken | SpareBank 1 |

| Storebrand Bank | Svea Bank | TF Bank Norge |

Du kan plukke ut så mange banker du vil. Etter at du har valgt bankene du vil sammenligne, kan du legge vekk listen inntil videre.

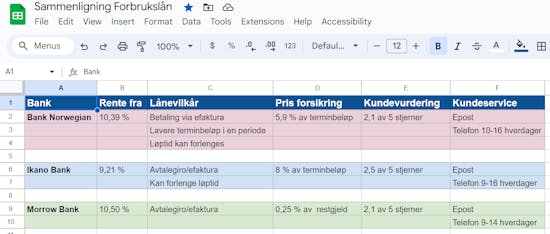

Dette er hva du skal sammenligne

Før du kan sammenligne bankene, må du så klart vite hva du skal se etter.

Vår mal for sammenligning av utlånere kan fungere som utgangspunkt. Dette er hva vi vurderer, i prioritert rekkefølge:

- 1. Den effektive renten.

- 2. Andre lånevilkår.

- 3. Pris for betalingsforsikring.

- 4. Kundevurderinger.

- 5. Kundeservice.

Effektiv rente

Det er viktigst å sammenligne den effektive renten. Den avgjør hvor mye forbrukslånet koster deg per måned utover avdragene du skal betale. For et lån på 50.000 kroner med to års løpetid, kan du få en effektiv rente fra 9,10 % til 30,04 % avhengig av hvem du låner av.

Andre lånevilkår

Det neste du bør evaluere, er andre vilkår som følger med lånet. Kan du velge hvor lang løpetid lånet skal ha? Og hvilke regler har banken for avdragsfrihet? Slipper du å betale avdrag i noen måneder hvis økonomien blir veldig trang?

Prisen for betalingsforsikring

De fleste som tilbyr forbrukslån, selger også betalingsforsikring. Denne forsikringen sørger for at lånet blir betalt selv om du får betalingsproblemer. Det lønner seg å sjekke hva prisen er, for også her kan det være store forskjeller.

Kundevurderinger

Hundretusenvis av nordmenn har tatt opp forbrukslån før deg. Mange av dem har gitt bankene tilbakemeldinger på nettet. På Trustpilot.no finner du brukeranmeldelser av de fleste bankene i landet. Du kan også lete etter kundetilbakemeldinger på bankenes Facebooksider og i Google.

Kundeservice

Banken som skal gi deg forbrukslån, bør være tilgjengelig hvis du har spørsmål eller problemer. Derfor er det viktig å sammenligne utlånernes kundeservice. Kan du snakke med en rådgiver på telefon? Når har bankenes kundesentre åpent?

Sammenlign tilbydere av forbrukslån

Nå skal du endelig få starte sammenligningen av bankene og deres forbrukslån.

Vi anbefaler at du lager en tabell i Excel eller Googles regneark. Det gjør sammenligningen enklere.

Husk at du kan fylle din tabell med informasjonen som er viktig for deg.

Den største jobben er å innhente all informasjonen. Du kan søke på nettet for å finne det meste du trenger, slik som på bankenes nettsider.

Å finne informasjon om bankene er en god anledning til å vurdere inntrykket du får av hver enkelt utlåner. Tenk over dette når du besøker bankenes nettsider: Er det lett å finne informasjonen du trenger? Får du svar på spørsmålene dine? Er banken tillitvekkende på nett?

Du kan gjerne notere noen av tankene dine når du gjør research. Man skal være forsiktig med å skue hunden på hårene, men brukervennlighet og åpenhet på nett kan si mye om hvordan det er å være kunde i de ulike bankene.

Når du har all informasjonen du trenger om bankene du kan tenke deg å jobbe videre med, er du klar for neste steg.

Send lånesøknader til alle bankene du liker

Bra jobbet så langt! Neste trinn er å sende lånesøknader til bankene du har plukket ut.

La du merke til at vi bruker lånesøknad i flertall, altså søknader? Det er en viktig grunn til dette.

Bankene oppgir som regel kun veiledende renter på nettsidene sine.

Banken kan fortelle at den effektive renten på forbrukslån kan bli 12,5 %, for eksempel. Når du får lånet ditt, i den samme banken, er renten plutselig 16,8 %.

Så hva er det som skjer?

Individuell rentesetting

Utlånerne bestemmer hva renten skal bli etter individuelle vurderinger. Dette betyr at du kan få en rente som er høyere eller lavere enn hva som står på bankenes nettsider.

Det er flere ting som avgjør hvilken rente du får, slik som:

- Inntekten din.

- Hvor mye gjeld du har.

- Poengsummen du får i kredittsjekken.

Legg til at det er forskjell på hvordan bankene vurderer lånesøkernes betjeningsevne.

Konsekvensen er denne: Du kan få vidt forskjellig rente i to forskjellige banker. Og du kan ikke vite hvilken rente du får før du har mottatt et lånetilbud.

Send flere lånesøknader

Sender du flere lånesøknader til forskjellige banker, skjer to ting:

- Muligheten for å få lån øker.

- Sjansen for at du får en så lav rente som mulig øker også.

Det er flere grunner til at det lar seg gjøre å sende flere lånesøknader samtidig.

En lånesøknad er ikke bindende

Du er ikke bundet av en lånesøknad. Lånetilbudet du mottar fra banken er heller ikke bindende. Det er først når du signerer en låneavtale at du har forpliktet deg til å ta imot lånet og betale det tilbake. (Du har riktignok en angrefrist på 14 dager etter at du har signert.)

Hyppige lånesøknader påvirker ikke kredittscoren

I mange land blir du «straffet» for å sende flere lånesøknader samtidig. I Sverige for eksempel, reduseres kredittscoren hvis man sender flere lånesøknader på kort tid. Slik er det ikke i Norge.

Det kan ta 20–30 minutter å fylle ut én lånesøknad. Å fylle ut 10 søknader kan ta en halv dag.

Med tanke på at du kan spare mange penger på et billig forbrukslån, er det allikevel en grei timebetaling.

Sammenlign lånetilbudene du mottar

Nå kan du finne frem sammenligningstabellen du laget over.

Du skal legge til to kolonner i tabellen. Dette er hva du kan kalle de to kolonnene:

- «Tilbudt rente»

- «Månedlig lånekostnad»

Deretter er det bare å vente på at bankene gir deg sine lånetilbud.

Du kan få svar på søknadene dine samme dag som du sendte dem. Det kan også gå 1–3 dager til at du har mottatt svar fra alle.

Se etter dette

Etter hvert som lånetilbudene tikker inn, skal du se etter to ting:

- Den effektive renten.

- Den månedlige lånekostnaden(rente + avdrag).

Før inn tallene i de to nye kolonnene i sammenligningstabellen. Deretter kan du gjennomføre den endelige sammenligningen:

- 1. Du ser hvilken rente de ulike bankene tilbyr.

- 2. Det er også lett å se hvilket lån som har de laveste lånekostnadene.

Velg det beste forbrukslånet

Nå gjenstår bare å takke ja til forbrukslånet du liker best og avvise de andre.

Dette er, som regel, ensbetydende med å velge lånet med de laveste, månedlige låneinnbetalingene. Men ingen regel er uten unntak.

Billigst er ikke alltid best

Det kan være lurt å se på mer enn bare renten når du sammenligner forbrukslån.

Selv om Bank A har det billigste lånet, kan Bank B tilby litt bedre lånevilkår og bedre kundeservice.

Husk at du kanskje skal leve i mange år med lånet ditt. Da kan det gi større sjelero å låne av en mer kundevennlig bank, selv om du må betale litt mer i rente.

Slik takker du ja til lånet

Å takke ja til et forbrukslån er enkelt hvis du har BankID.

Du får vanligvis lenker til elektronisk signering av låneavtalene sammen med lånetilbudene. Åpne lenken for lånet du har valgt og signer avtalen med BankID.

Så snart vinnerbanken mottar beskjed om at du har signert, betaler den ut pengene du får låne.

- Signeringen er unnagjort i løpet av et minutt eller to.

- Pengene får du vanligvis på konto etter 1–3 dager.

Oppsummering

Takket være guiden over, har du lært å vurdere og sammenligne tilbud om forbrukslån på egenhånd. Husk at det ikke bare gjelder å finne det billigste lånet, men også det som passer økonomien og behovet ditt best.

Start med å lage en oversikt over din økonomi og lånebehov. Dette hjelper deg med å avgjøre hvor mye du kan låne uten å få problemer. Deretter skal du lage en liste med potensielle långivere. Sammenligningstabeller, som du kan lage i Excel eller Googles regneark, er gull verdt her.

Sammenlign effektiv rente, lånevilkår, pris for betalingsforsikring, kundevurderinger og kvaliteten på kundeservicen. Send flere lånesøknader og sammenlign lånetilbudene du får nøye.

Ikke glem at det billigste lånet ikke alltid er det beste. Vurder også långiverens rykte og kundeservice. En kundevennlig långiver kan være gull verdt, spesielt hvis du møter økonomiske utfordringer i fremtiden.

Når du har bestemt deg for hva det beste lånet er, signerer du låneavtalen med BankID. Signeringen tar bare et par minutter og pengene vil normalt være på kontoen din etter 1–3 dager.

Kunnskap er makt – ikke minst når det gjelder lånte penger. Bruker du vår guide, er du bedre rustet til å ta kloke lånevalg som legger minst mulig press på økonomien din.

Bengt Bergh

Sist oppdatert 1/19/2024Bengt Berg er ansvarlig utgiver for innholdet på Kredittium.no. Han har, blant annet, utdannelse innenfor privat økonomi og mener at alle burde unne seg den gode følelsen fast sparing gir.

Kilder

Meld deg på vårt nyhetsbrev

Få smarte økonomitips og tilbud rett i innboksen.

Ved å registrere deg aksepterer du våre vilkår.